Aktienkurse trotz großer Unsicherheiten robust - ein einfacher Blick in die Bewertungsmechanik an den Märkten

Der MSCI World Aktienmarktindex ist seit Jahresanfang um mehr als 2% gestiegen – trotz der epochalen Unsicherheiten hinsichtlich des weiteren Verlaufs und der effektiven Auswirkungen der Corona-Pandemie auf Wirtschaft und Gesellschaft.

Der MSCI World Aktienmarktindex ist seit Jahresanfang um mehr als 2% gestiegen – trotz der epochalen Unsicherheiten hinsichtlich des weiteren Verlaufs und der effektiven Auswirkungen der Corona-Pandemie auf Wirtschaft und Gesellschaft. Gleichzeitig ist der Goldpreis um knapp 28% gestiegen und der Ölpreis (Brent) um 36% gefallen. So mancher Beobachter fragt sich, wie das sein kann und zusammenpasst. Die aktuellen Bewertungen an den Aktienmärkten werden aufgrund der bereits heute erkennbaren tiefen Spuren der Pandemie in der Wirtschaft oftmals als von der realen Datenlage entkoppelt angesehen. Wir gehen grundsätzlich davon aus, dass die in Märkten beobachtbaren Preise die Erwartungen der Marktteilnehmer weitgehend effizient abbilden. Dennoch stellt sich die Frage, wie solide das Fundament der Aktienmärkte in der gegenwärtigen Gemengelage gebaut ist. Im Folgenden eine einfache Betrachtung dazu.

Das gute alte Dividenden-Diskontierungsmodell (DDM) ist und bleibt eine solide Basis, um die verschiedenen Einflüsse auf Aktienkurse etwas zu sortieren. Danach entspricht der Preis einer Aktie dem Gegenwartswert aller erwarteten Dividendenauszahlungen. Dabei blicken die Aktionäre stets sehr weit in die Zukunft, letztendlich gehen Sie von einem unendlichen Dividendenstrom aus. Wenn wir im DDM von einem konstanten Dividendenwachstum und einem konstanten Diskontierungsfaktor ausgehen, lässt sich der Preis einer Aktie wie folgt aufschreiben:

Die Formel ist folgendermaßen zu lesen: Der heutige Preis einer Aktie entspricht der erwarteten nächsten Dividende, geteilt durch die Differenz zwischen einem konstanten Diskontierungsfaktor und einem konstanten Dividendenwachstumsfaktor. Diese einfache fundamentale Beschreibung des Preises einer Aktie nennt sich Gordon Growth-Modell (GGM), welches konzeptionell auch auf den Gesamtmarkt übertragbar ist. Allerdings sei noch kurz darauf hingewiesen, dass in diesem Modell eventuelle Aktienrückkäufe seitens der Unternehmen, die natürlich ebenfalls Ausschüttungen an Aktionäre darstellen, nicht enthalten sind. Das schränkt unsere nachfolgenden Ausführungen jedoch nicht ein.

Das GGM eröffnet einen gut strukturierten Blick auf die „Mechanik“ am Aktienmarkt: Die Preise von Aktien steigen, wenn die erwarteten nächsten Dividenden der Unternehmen steigen oder der Diskontierungsfaktor für diese Dividenden sinkt oder das erwartete Dividendenwachstum steigt – jeweils ceteris paribus. Der Diskontierungsfaktor bestimmt sich, sehr vereinfacht gesagt, aus dem Zinssatz einer risikolosen Anlage sowie einer Risikoprämie. Letztere ergibt sich aus der Tatsache, dass die zukünftigen Dividenden von Unternehmen keinesfalls sicher bestimmbar, sondern abhängig sind von unternehmerischen Erfolgen im konjunkturellen Umfeld. Erwartete Dividenden werden also risikoadäquat diskontiert. Im konzeptionellen Rahmen dieses fundamentalen Verständnisses der Renditetreiber am Aktienmarkt nun ein kurzer Blick auf die aktuelle Lage.

Die Aktienkurse sind – wie eingangs erwähnt – aktuell höher als am Jahresanfang. Die Relationen zwischen den erwarteten nächsten Dividendenzahlungen von Unternehmen, erwartetem Dividendenwachstum und Diskontierungsfaktor müssen sich also trotz der gewaltigen Belastungen durch die Pandemie zugunsten steigender Aktienpreise verbessert haben. Ziemlich sicher ist, dass die aggregierten Dividendenzahlungen von Unternehmen in nächster Zeit aufgrund der weltweiten Lockdowns während der ersten Pandemiewelle und des signifikanten Nachfrageeinbruchs in vielen Branchen deutlich niedriger ausfallen werden. Andererseits haben die weltweit massiven staatlichen Maßnahmen zur Stabilisierung der Konjunktur offensichtlich jedoch dazu geführt, dass das erwartete langfristige Dividendenwachstum weitgehend intakt und die Risikoprämie im Diskontierungsfaktor stabil geblieben ist. Einen bedeutsamen Einfluss auf den Diskontierungsfaktor hat vor allem auch die Geldpolitik der wichtigen Notenbanken, die alles Erdenkliche tun, um die Märkte mit Liquidität zu fluten und die Erwartung zu prägen, dass die Zinsen sehr lange sehr niedrig sein werden. Seit ein paar Tagen ist klar, dass eine ultralockere Geldpolitik in den USA keine Ausnahme in Krisenzeiten mehr ist, sondern zur Regel werden soll. Die US Federal Reserve hat im Rahmen einer historischen Strategieanpassung angekündigt, die Nullzinspolitik so lange fortsetzen zu wollen, bis in den USA wieder Vollbeschäftigung vorherrscht – ohne besondere Rücksicht auf die Entwicklung der Kaufkraft im Lande. Das starre Inflationsziel in der Geldmengensteuerung wird durch eine Durchschnittsbetrachtung der Inflationsentwicklung (average inflation-targeting) ersetzt. In Japan ist eine Nullzinspolitik schon lange die Regel, die EZB wird vermutlich ein ähnliches Konzept nachlegen.

Im Ergebnis haben die Regierungen und Notenbanken bis jetzt sehr erfolgreich am Nenner des GGM „gearbeitet“, um einen der größten Einbrüche wirtschaftlicher Aktivität der letzten 100 Jahre in den langfristigen Erwartungen der Marktteilnehmer zu kompensieren.

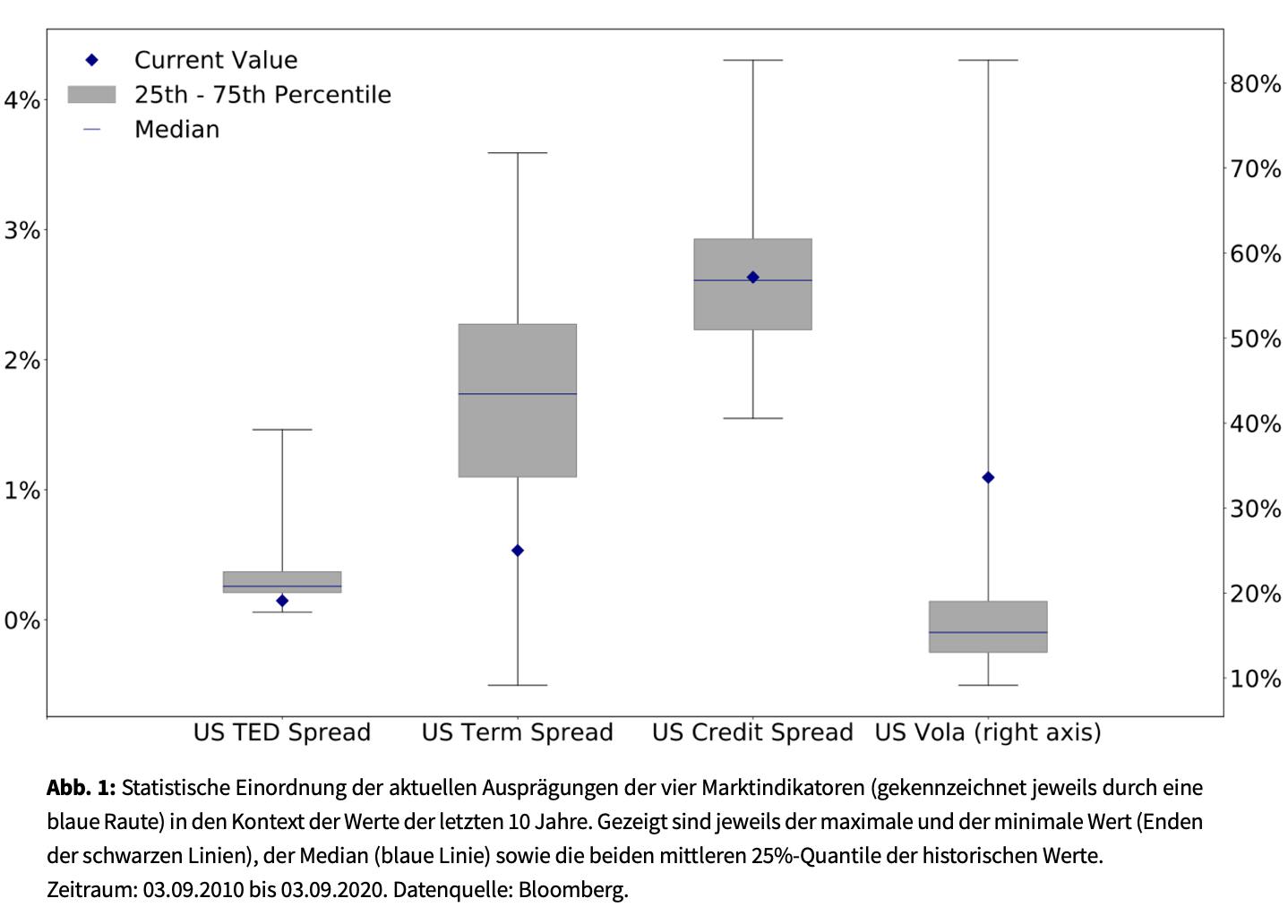

Die schnelle Rückkehr der Zuversicht nach dem Pandemie-Schock zeigt sich auch in den Marktindikatoren, mit denen wir die Risikobereitschaft und Erwartungen der Akteure am Markt fortlaufend überwachen. Wir stützen uns dabei auf die hochliquiden US Kapitalmärkte und betrachten den US TED Spread, den US Credit Spread, den US TERM Spread sowie den CBOE Volatilitätsindex VIX für den amerikanischen Aktienmarkt. Die nachfolgende Abbildung ordnet diese Indikatoren statistisch in den historischen Kontext der letzten 10 Jahre ein.

Der US TED Spread, die Differenz zwischen dem Zinssatz für Finanzierungen in US Dollar am Eurogeldmarkt und dem Zinssatz einer US Treasury Bill, mit einer Laufzeit von jeweils 3 Monaten, korrespondiert mit dem vorherrschenden Vertrauen der Marktteilnehmer in das Finanzsystem und der generellen Liquiditätspräferenz. Die tiefe Verunsicherung der Märkte im Verlauf des Monats März, einhergehend mit plötzlichen Sorgen um die Stabilität des Finanzsystems, ließ den TED Spread sprungartig von einem Wert nahe bei null auf etwa 1,5% steigen. Aktuell (am 3. September) liegt der US TED Spread mit 0,15% im untersten 25%-Quantil seines historischen Werteraumes. Durch die unmittelbare massive Liquiditätszufuhr durch die Zentralbanken in die turbulenten Märkte hat sich die Lage sehr schnell vollkommen beruhigt.

Der US Credit Spread, abgebildet durch die Differenz zwischen dem Zinssatz auf amerikanischen Unternehmensanleihen der Bonitätsklasse BAA und dem Zinssatz auf US Treasuries, spiegelt die Einschätzung des Gesundheitszustandes von Unternehmen im Markt wider. Dieser Spread erreichte am 20. März infolge des Pandemie-Schocks einen Wert von 4,3%. Seitdem läuft er tendenziell wieder zusammen, beträgt aktuell (am 3. September) noch 2,63%. Der Risikoaufschlag liegt aktuell im dritten 25%-Quantil seiner historischen Werte knapp über dem Median. Die Rettungspakete und Maßnahmen, mit denen die Regierungen versuchen die Wirtschaft durch die Krise zu bringen, haben das Vertrauen der Marktteilnehmer schnell wieder wachsen lassen.

Der US TERM Spread, die Differenz zwischen den Zinssätzen auf US Treasuries mit 10 Jahren Laufzeit und solchen mit 3 Monaten Laufzeit, ist ein Proxy für die im Markt gehandelten Konjunkturerwartungen. Dieser Spread bewegt sich nach wie vor seitwärts auf einem Niveau um 0,53% (am 3. September) im untersten 25%-Quantil seiner historischen Werte. Die anhaltend flache Zinskurve in den Vereinigten Staaten dokumentiert die erheblichen konjunkturellen Risiken in der größten Volkswirtschaft der Welt; seit März 2020 befindet sich gemäß einer Verlautbarung des Business Cycle Dating Committee des National Bureau of Economic Research (NBER) die US Wirtschaft offiziell in einer Rezession.

Der VIX Index misst die erwartete Volatilität des amerikanischen Aktienindexes S&P 500. Der Index wird von der Chicago Board Options Exchange (CBOE) als implizite Volatilität aus Optionsgeschäften berechnet. Bis zum 21. Februar lag der VIX bei Werten zwischen 15 % und 20%, schnellte dann im Verlauf des Monats März hoch auf Werte um 80% und deutete damit auf eine Marktunsicherheit historischen Ausmaßes. Doch die massive Unsicherheit baute sich über die Monate Mai, Juni und Juli langsam wieder ab. Aktuell (am 3. September) liegt der VIX wieder bei 33,60%, allerdings immer noch im obersten 25%-Quantil seines historischen Werteraumes. Die Marktunsicherheit ist nicht mehr extrem, aber immer noch deutlich erhöht.

Fazit

Aus der Perspektive eines einfachen Dividendendiskontierungsmodell ist die grundsätzlich positive Kursentwicklung an den Aktienmärkten in schwerer Zeit gar nicht so abwegig. Die Marktteilnehmer gehen davon aus, dass die globale Gesundheitskrise letztendlich überwunden werden kann und sich die Wirtschaft in einem überschaubaren Zeitraum weitgehend von den Auswirkungen der Pandemie erholt. Regierungen und Notenbanken haben die Grundlagen geschaffen, um die langfristigen Erwartungen der Marktteilnehmer bezüglich Dividendenwachstum intakt zu halten sowie den Diskontierungsfaktor zu stabilisieren oder gar zu verringern. Unsere quantitativen Marktindikatoren stützen die Wahrnehmung einer erfolgreichen Stabilisierung und Aufhellung der Erwartungen der Akteure. Die starke Diskrepanz zwischen Substanz- und Wachstumswerten (insbesondere Technologiewerten) in der Performance im laufenden Jahr haben wir im letzten Market Insight diskutiert: Diese Diskrepanz spiegelt ganz klar die Chanceneinschätzung der Anleger für erfolgversprechende Geschäftsmodelle nach der Krise. Auch haben wir in früheren Ausgaben besprochen, dass die Aktienmärkte in einem Umfeld steigender Verschuldung durch eine strukturelle Nachfrage nach realen Anlagen beflügelt werden. Nach wie vor sind dies wichtige Treiber in den Aktienmärkten. Es gibt in der aktuellen Lage jedoch auch immense Risiken wirtschaftlicher Negativentwicklungen, die in der Kapitalanlage nicht ausgeblendet werden dürfen.

Author

Dr. Peter Oertmann | Chairman of the board

oertmann@ultramarin.ai