Der Glaube an das „U“ überwiegt – allerdings mit kritischem Blick auf die Infektionszahlen

Die starke Kurserholung an den Aktienmärkten während der letzten Wochen hat viele Marktteilnehmer etwas überrascht. Der Weltaktienmarktindex MSCI World liegt nur noch etwa 8% unter seinem Jahresanfangswert. Während sich die schlechten Nachrichten über die wirtschaftliche Entwicklung infolge der weltweiten Restriktionen zur Eindämmung des Corona-Virus immer mehr verdichteten und die konjunkturellen Erwartungen zunehmend verdüsterten, wurden an den Märkten – in beachtlichem Umfang – Aktien gekauft.

Die starke Kurserholung an den Aktienmärkten während der letzten Wochen hat viele Marktteilnehmer etwas überrascht. Der Weltaktienmarktindex MSCI World liegt nur noch etwa 8% unter seinem Jahresanfangswert. Während sich die schlechten Nachrichten über die wirtschaftliche Entwicklung infolge der weltweiten Restriktionen zur Eindämmung des Corona-Virus immer mehr verdichteten und die konjunkturellen Erwartungen zunehmend verdüsterten, wurden an den Märkten – in beachtlichem Umfang – Aktien gekauft. Nicht selten erkennen Kommentatoren eine Abkoppelung der Aktienmärkte von der Lage in der Realwirtschaft und stellen erhebliche Zweifel in den Raum, dass die Anleger die aktuellen und zukünftigen Auswirkungen der Pandemie „korrekt“ einpreisen. Alle Akteure bewegen sich zurzeit auf einem Neuland, die allermeisten von uns hatten es mit einer derartigen Pandemie – die unser Leben so schnell so stark verändert hat – noch nie vorher zu tun. Das geht den Akteuren an den Finanzmärkten natürlich genauso. Daher müssen wir davon ausgehen, dass die Preisbildung an den Märkten in nächster Zeit von durchaus signifikanten Neubeurteilungen der Perspektiven beeinflusst sein wird. Die Kapitalmärkte werden also erst einmal volatil bleiben, was uns an der Informationseffizienz des aktuellen Preisgefüges jedoch keineswegs zweifeln lässt.

Für die grundsätzlich positive Entwicklung an den Aktienmärkten gibt es verschiedene Erklärungsansätze. Ganz sicher spielt an den Märkten die Erwartung eine Rolle, dass sich die Wirtschaft nach der gefühlten Vollbremsung durch den internationalen Shutdown im Kampf gegen die Virusausbreitung im Laufe des nächsten Jahres wieder schwungvoll erholt – der International Monetary Fund (IMF) prognostiziert für 2021 ein weltwirtschaftliches Wachstum von fast 6%. Da die Aktienmärkte sehr weit in die Zukunft schauen, ist es nahezu belanglos, ob die Erholung in einem schlanken oder dicken „U“ stattfinden wird. Neben dieser Zuversicht, dass die Ursache der Krise spätestens im nächsten Jahr medizinisch weitgehend aufgelöst werden kann und es dann in einer „neuen Normalität“ wirtschaftlich wieder aufwärts geht, trägt vermutlich auch der immense Kapitalanlagebedarf zur positiven Aktienmarktentwicklung bei. Mit der Erwartung, dass die Zinsen weltweit noch sehr lange Zeit auf sehr niedrigen Niveaus verharren werden, fehlen den Investoren ganz einfach die Alternativen zu Aktienanlagen. Hinzu kommt, dass Aktien als Beteiligungen an realen Unternehmen in einem Umfeld stark steigender Staatsschulden bei einer gleichzeitigen Geldschöpfung ungeheuren Ausmaßes eine gefragte Qualität haben dürften.

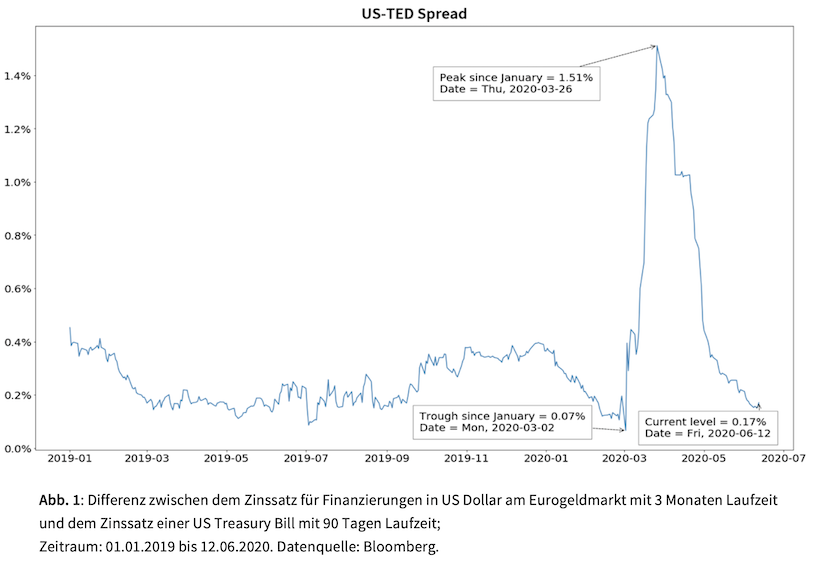

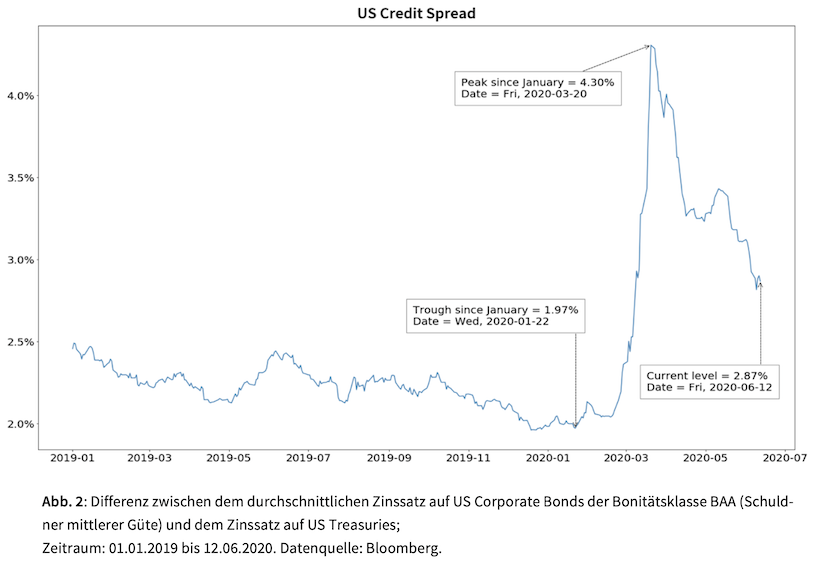

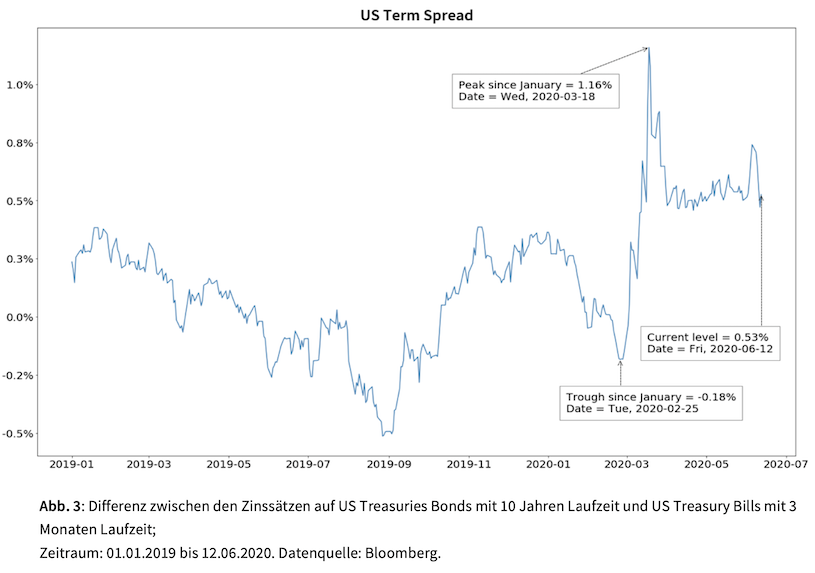

Wir hatten in den letzten beiden Ausgaben des Market Insight herausgearbeitet, dass die Risikobereitschaft am Kapitalmarkt in der momentanen Lage in erster Linie von den Erfolgen in der Bekämpfung der Pandemie und von den Maßnahmen der politischen Institutionen zur Stabilisierung von Wirtschaft und Kapitalmärkten abhängt. Im Market Insight vom 21. April haben wir das Fazit gezogen, dass die Anleger offensichtlich an die Wirkung der weltweiten Bemühungen und Maßnahmen zur Abmilderung der Krise glauben und sich das Vertrauen im Markt langsam zurückbildet. Unsere Schlussfolgerung stützte sich unter anderem auf eine Analyse der Erwartungen der Marktteilnehmer, so wie sie sich aus bestimmten Zinsdifferenzen ablesen lassen. Im Folgenden kommen wir auf diesen Ansatz der Analyse von „gehandelten Erwartungen“ zurück. Wir schauen uns wiederum den US TED Spread, den US Credit Spread und den US TERM Spread an (siehe Anhang), um das Marktgeschehen der letzten Wochen aus der Perspektive der Zinsmärkte einzuordnen.

Der US TED Spread (Abb. 1), die Differenz zwischen dem Zinssatz für Finanzierungen in US Dollar am Eurogeldmarkt und dem Zinssatz einer US Treasury Bill, mit einer Laufzeit von jeweils 3 Monaten, korrespondiert mit dem vorherrschenden Vertrauen der Marktteilnehmer in das Finanzsystem und der generellen Liquiditätspräferenz. Die tiefe Verunsicherung der Märkte im Verlauf des Monats März ließ den TED Spread sprungartig von einem Wert nahe bei null auf etwa 1,5% steigen. Zwischenzeitlich hat sich die Lage wieder vollständig entspannt, aktuell (am 12. Juni) liegt der US TED Spread bei 0,17%. Die stark expansiven Notfallmaßnahmen der großen Zentralbanken haben nahezu perfekt gewirkt, ähnlich wie in den letzten Jahren schwimmt der Markt in Liquidität. Dies dürfte ein Grund für die relative Robustheit der Aktienmärkte sein.

Der US Credit Spread (Abb. 2), abgebildet durch die Differenz zwischen dem Zinssatz auf amerikanischen Unternehmensanleihen der Bonitätsklasse BAA (Schuldner mittlerer Güte) und dem Zinssatz auf US Treasuries, spiegelt die Einschätzung des Gesundheitszustandes von Unternehmen im Markt. Dieser Spread erreichte am 20. März infolge des Pandemie-Schocks einen Wert von 4,3%. Seitdem läuft er tendenziell wieder zusammen, beträgt aktuell (am 12. Juni) noch 2,9%. Der Risikoaufschlag bewegt sich damit zwar noch nicht

wieder auf Vorkrisenniveaus (2,0% bis 2,5%), hat sich jedoch in den letzten Wochen sehr deutlich reduziert. Dieser Verlauf begründet sich, ähnlich wie die Kursentwicklung am Aktienmarkt, auf dem wachsenden Vertrauen der Anleger in die zahlreichen Rettungspakte und Maßnahmen, mit denen die Regierungen versuchen, die Wirtschaft durch die Krise zu bringen.

Der US TERM Spread (Abb. 3), die Differenz zwischen den Zinssätzen auf US Treasuries mit 10 Jahren Laufzeit und solchen mit 3 Monaten Laufzeit, ist ein Proxy für die im Markt gehandelten Konjunkturerwartungen. Dieser Spread bewegt sich aktuell seitwärts auf einem Niveau um 0,5%. Die beiden überraschenden Zinssenkungen der US FED im März sowie die weiteren Maßnahmen hatten den Spread zwar kurzzeitig auf einem Wert von 1,16% (am 18. März) klettern lassen, doch die Zinskurve flachte sich sehr schnell wieder ab. Die USA befinden sich gemäß einer Verlautbarung vom 8. Juni des Business Cycle Dating Committee des National Bureau of Economic Research (NBER) seit März 2020 offiziell in einer Rezession. Damit ist quasi amtlich bestätigt, was sich bereits 2019 aus der sehr flachen und mehrfach inversen US-Zinskurve ablesen ließ. Die Eingriffe der amerikanischen Notenbank erfolgten also zu einem Zeitpunkt, als sich die US Wirtschaft bereits im Rückwärtsgang befand. Solange der TERM Spread auf diesem Niveau verharrt, werden negative Konjunkturerwartungen das Marktgeschehen beeinflussen.

Fazit

Die Märkte haben definitiv den Panikmodus überwunden und glauben an eine Rückkehr zu wirtschaftlichem Wachstum spätestens im Jahr 2021. Zusätzlich stützen strukturelle Faktoren wie die exorbitante Marktliquidität, der Anlagedruck institutioneller Investoren auf der Suche nach Rendite und eine Präferenz für Beteiligungen an „realen“ Unternehmen bei weltweit wachsenden Staatsschulden die Kurse an den Aktienmärkten. Dennoch sind konjunkturelle Unsicherheiten in diesen Tagen immer noch omnipräsent, was kurzfristig immer wieder erhebliche Korrekturen und Verwerfungen an den Märkten auslösen kann. Eines der größten Risiken in diesem Zusammenhang ist sicher eine mögliche „zweite Welle“ der Corona Pandemie mit erneuten einschneidenden Auswirkungen auf das gesellschaftliche und wirtschaftliche Leben. Jedes Anzeichen einer solchen erneuten Infektionswelle in einer der großen Wirtschaftsnationen wird die konjunkturelle Zuversicht für 2021 unmittelbar auf den Prüfstand stellen und an den Aktienmärkten zu Neubewertungen führen. Der Grundoptimismus überwiegt, aber Erwartungen und Kurse bleiben fragil.

Autor

Dr. Peter Oertmann | Chairman of the board

oertmann@ultramarin.ai

Appendix